FIRE最大の恐怖「退職直後の大暴落」とその対策

投稿日:カテゴリ:FIRE

この記事のポイント

FIREを目指す上で最大の恐怖、それは「早期退職した直後に、株価が大暴落する」ことではないでしょうか。せっかく築いた資産が大きく目減りし、計画が破綻してしまうのではないかという不安は、決断を鈍らせます。この記事では、そんな退職初期の暴落リスクに備えるための、具体的な対策と考え方を解説します。これを読めば、暴落という最悪の事態を想定した、より強固で安心なFIRE計画を立てられるようになります。

「退職した途端に大暴落…」FIRE計画最大の悪夢

長年の努力の末にFIREを達成し、会社を辞めて自由な生活を始めた、その矢先。もし、リーマンショック級の金融危機が起きて、あなたの資産価値が30%も40%も下落してしまったら…。これは、FIREを目指すすべての人が抱く、最大の悪夢ではないでしょうか。生活のためには、暴落して価値が下がった資産を、最も売りたくないタイミングで売却し、取り崩していかなければなりません。資産が大きく減った状態で取り崩しを始めると、その後の市場回復の恩恵を十分に受けられず、計画よりも遥かに早く資産が尽きてしまう危険性が高まります。

この「リタイア直後の暴落」という、最悪のタイミングで発生するリスクこそが、多くの人の早期退職への決断をためらわせる、根本的な原因なのです。

退職初期の暴落が最も危険な理由

退職直後の株価暴落がFIRE計画にとって致命的となる理由は、「リターンの順序リスク」という言葉で説明できます。これは、資産を取り崩す期間においては、リターンの平均値が同じでも、どの順番でリターンが発生するかによって、最終的な結果が大きく異なるという現象です。もし、退職後の最初の数年間が好景気であれば、あなたの資産は増え続け、そこから生活費を引き出しても元本はなかなか減りません。

しかし、もし退職直後の最初の数年間に大暴落が来ると、価値が大きく下がった資産を売却して生活費に充てる必要が出てきます。これにより、資産の元本そのものが大きく削られ、その後の市場回復の恩恵を十分に受けられなくなり、資産が枯渇するスピードが劇的に速まってしまうのです。

対策①:現金クッションで資産の売却を防ぐ

リターンの順序リスクへの最も有効な対策が、「現金クッション」を用意することです。これは、FIRE後の生活費のうち、最低でも1〜3年分を、株式などのリスク資産とは別に、いつでも引き出せる現金や預金として確保しておく戦略です。そして、もし退職直後に株価が大暴落した場合、あなたは投資ポートフォリオには一切手を付けず、この現金クッションを取り崩して生活します。これにより、価値が大きく下がった資産を、最悪のタイミングで売却してしまう事態を避けることができます。

現金で生活している間に市場が回復するのを待ち、資産を守り育てる時間を稼ぐのです。この安全策があるだけで、暴落時の精神的な安定も大きく変わります。

対策②:市場に合わせて引き出し額を調整する

現金クッションに加えて、暴落時には「支出を減らす」という行動も組み合わせると、計画の安全性はさらに高まります。これは、有名な「4%ルール」を固定的に考えるのではなく、市場の状況に応じて引き出し率を柔軟に変更する「動的な引き出し戦略」です。

あらかじめ、「もし資産額が前年から20%以上減少したら、その年の生活費は10%削減する」といったルールを決めておきます。

削減するのは、旅行や趣味などの「裁量的な支出」です。この計画的な支出削減により、現金クッションをより長く持たせることができ、資産が回復するための貴重な時間を稼ぐことができます。

暴落時に冷静な判断を下すためにも、このルールを事前に文章化しておくことが重要です。

対策③:資産配分で暴落の影響を和らげる

暴落による資産の減少幅を抑えるためには、「資産配分」が重要になります。もし、あなたの資産が100%株式であれば、市場の暴落を直接受けることになります。しかし、資産の一部を、株式とは異なる値動きをする「債券」に配分しておくことで、ポートフォリオ全体の下落を緩やかにすることができます。

一般的に、株価が暴落するような金融危機時には、安全資産とされる債券は価格が安定、あるいは上昇する傾向があります。例えば、「株式60%、債券40%」といった伝統的な資産配分は、暴落時のダメージを軽減するためのものです。

退職が近づくにつれて、株式の比率を少し下げ、債券の比率を上げることで、リターンの順序リスクに対する耐性を高めることができます。

暴落への心構え:計画があなたを守る

これまで見てきた対策は、暴落が起きる前に準備しておくことが重要です。そして、最も大切な心構えは、「暴落は必ず起きるもの」と認識しておくことです。暴落時に最も危険なのは、恐怖から全ての資産を投げ売ってしまう「狼狽売り」です。

これを防ぐには、冷静な判断ができる平時に、「もし資産が20%下落したら、現金クッションに切り替える」といった具体的な行動ルールを、あらかじめ文章として決めておくことが有効です。

事前に計画があれば、パニックに陥ることなく、決められた手順に従って冷静に行動できます。

恐怖の源は「不確実性」です。計画を立てることで、暴落は未知の恐怖から、対応可能なリスクへと変わります。その計画こそが、あなたを最悪の決断から守ります。

行動へのステップ

1.ご自身の年間の「必須生活費」を計算し、その2年分を「現金クッション」の目標額としましょう。

2.あなたの資産計画における、株式と債券の比率(アセットアロケーション)を見直してみましょう。

3.あなたの「裁量的支出」(旅行や趣味など)をリストアップし、暴落時にどれを削減するかを決めておきましょう。

4.「もし資産が20%下落したら、現金クッションに切り替え、裁量的支出を30%削減する」といった、具体的な行動計画を文章にしてみましょう。

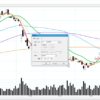

5.過去の市場の暴落(2008年の金融危機など)のチャートを見て、暴落が一時的な現象であり、その後には回復が訪れることを視覚的に理解しましょう。